5月20日晚间,张量所执掌的实地地产集团(下称“实地地产”)正式向港交所递交招股书,赴港ipo房企大军中又添一员新军。

今年以来,虽然房地产调整政策基调不变,但全球相对宽松的货币政策环境,为企业提供较好的上市融资契机。有专家预计,如不出意外,疫情之后,无论是ipo,还是债市,房企融资有望明显加快。因此,一位房地产业界人士表示,实地地产启动赴港ipo可谓恰逢其时。

实地地产2006年成立于广州,致力于将科技与人文连接,目前已覆盖全国六大最具成长力城市群,并在短短十数年间跻身中国百强房企。在实地地产上市前,多项财务数据明显改善。

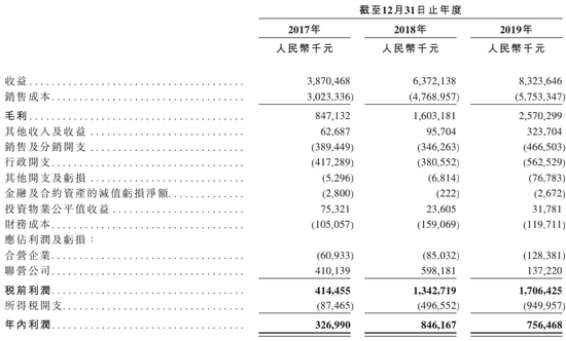

来源:实地地产招股书

据实地地产招股书披露,从2017年度-2019年度,实地地产的总收益分别为38.7亿元、63.72亿元、83.24亿元,年复合增长率为46.6%。其中,物业销售的占比均达到93%以上,分别为36.23亿元、61.59亿元、81.56亿元。同期实地地产的税前净利润分别为4.15亿元、13.43亿元及17.06亿元,年复合增长率102.9%。

漂亮的业绩背后,实地地产的净资产负债率也得到大幅下降。招股书显示,实地地产的净资产负债比率由2017年的38.09倍降至2018年的5.33倍,后又进一步降至2019年的2.25倍。

在业绩提升、债务改善的同时,实地地产的商业版图也不断扩张。

招股书显示,截至2020年3月31日,于大湾区、长江三角洲地区、京津冀地区、华中和中国西部核心城区及华北地区选定城市的14个省份或直辖市的25个城市,实地地产合共持有37个处于不同发展阶段的地产项目,总建筑面积为143万平方米。

截至3月份,实地总土地储备1016万平方米,包括可出售或可出租建筑面积55.44万平方米的已竣工物业;总规划建筑面积624.20万平方米的开发中物业;及总规划建筑面积337.29万平方米留作未来开发的物业。

值得注意的是,在克而瑞发布的《2020年一季度中国房地产企业销售榜top200》中,实地地产以69.3亿元的全口径销售金额排在第58位,较去年同期排名大幅跃升70位,是上升势头最为迅猛的企业之一。显然,实地地产已经开启了发展的快车道。

有分析认为,得益于经济的持续增长及粤港澳大湾区的国家战略,实地地产以广州为大本营,未来存在较大的增长空间。实地地产现任执行董事兼首席执行官刘森峰今年初表示,2020年到现在,实地地产布局越来越快,发展还在加快。“弯道超车不是完全的加速,而是在别人减速的时候,我们减得比别人少一些。”