作者:苏珊(职业分析师)

手握万花筒,略微转一下,光影瞬变。不断地转,图画不停在变。日本商业,亦如此,只不过每次旋转中止的时刻长一点。

近来,美国零售巨子沃尔玛方案将其日本子公司西友百货(seiyu)上市,意在“树立微弱、有构思的日本零售商”。以沃尔玛之名,这家成名于上世纪60年代的日本老牌商超,穿过了前史长廊,来到现代时刻。

沃尔玛2002年首进日本,买入西友百货6%股份,然后逐渐增持,至2008年全面收买。西友的参加,并未改动沃尔玛的日本扩张为难:高度竞赛,赢利菲薄。

这种局势,于西友而言,无法中带着丢失。它曾见证过日本零售业最高光时刻,并作为首要参与者,书写了那个归于超市黄金年代的故事。可一场经济泡沫袭来,还来不及调整步骤的西友们,纷繁式微了。

便利店,开端当道。1974年,日本榜首家7-11问世,全家(专题阅览)、罗森相继开店。十余年沉积后,便利店们才在日本逐渐构成与百货、商超抗衡局势。

意外的是,与7-11、全家同线作战的,还有“百元店”大创、“无品牌”muji、杂货铺堂吉诃德等。它们如漫山遍野般,纷繁在日本街头冒出。

这个日本第四消费年代的典型业态组合,承接着不同阶级顾客,却指向同一消费理念——回归理性。

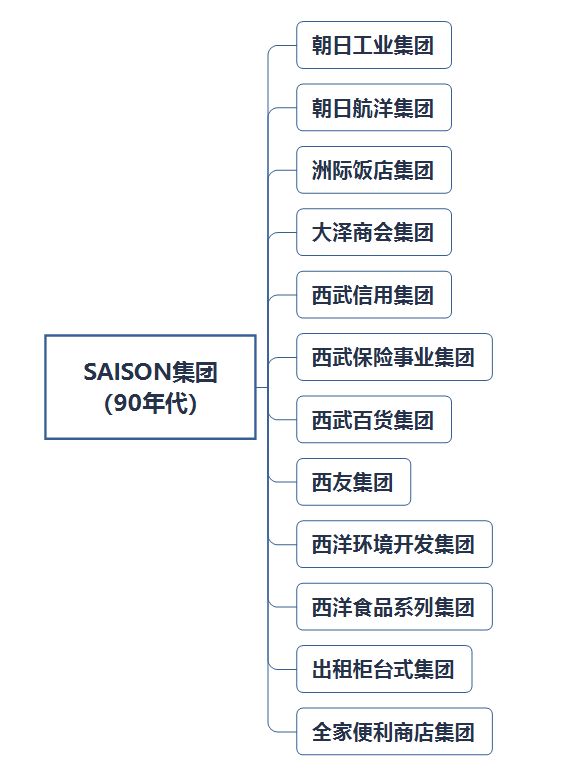

百货、超市、便利店、杂货店、购物中心……走完这段完好的零售旅途,日本花了近百年。而这全部,都刻录在“百岁老人”——日本saison集团——回忆中。

材料来历:商业部经济研究所蒋惠英《一个以供给“ 新生活形式” 为方针的流转企业集团》制图:商业地产头条

saison的台甫,现在外界知之甚少,可西友百货、西武百货(后与久光百货兼并)、无印良品(专题阅览)、全家便利店都曾是他的宗族成员。仅仅,前三者都已成过去式。

西友百货,被沃尔玛收入囊中;西武百货,并进了久光百货,纠葛不断;无印良品,自立门户,四十有惑。全家便利店,是saison当下荣光。可即便如此,他留给我国学徒们的考虑,会一向继续。

1 西友:从日本商超先行者到沃尔玛囊中物

saison初代创始人,是堤康次郎(yasujiro tsutsumi,1889—1965)。他曾任大隈重信(shigenobu okuma)的秘书,后者这以后成为日本首相。1965年,堤康次郎逝世,两性格悬殊的儿子正式分居。

长子堤清二,承继了东京池袋车站一家式微小百货,这是西武百货的前身。靠着圣罗兰(yves saint laurent,ysl)、三宅终身(issey miyake)等年青规划师品牌,西武百货成了二战后,殷实年青人网红打卡地。

同期,走过困难创业期的日本商超,成了社会新宠。大荣、西友、伊藤洋华堂等大型企业纷繁成为上市公司,并与当地超市联手推动集团化运作,超市开端广泛日本全国。

这一时期,以西友为代表的日本商超,大都采用了以下运营战略:

产品多样化:为满意各类顾客需求,活跃引进同本店东打产品彻底不同类型的产品系统,完成产品的多样化,全面化。

开大店:结合日本疆土约束的特征,开发多层店肆,而不是欧美的大型单层店肆,成功进步归纳超市大规划化程度。

1964年,日本6家巨子超市公司(大荣、华堂、西友、佳士克、尼奇依、优你)开店店肆的均匀面积为2248.4平方米,到了1979年已扩展至69300.4平方米,15年里店肆规划扩展了3倍以上。

规划化:1965-1969年,6家大超市共开发新店肆166家,1970-1974年升至278家,1975-1979年又在曾经基础上添加了237家。

螺旋式告贷:取得新建超市土地所有权→商铺倒闭后地价大幅度上涨→由所担保的地价上升得以借入巨款→取得新建商铺的土地所有权。

若将公司具有的土地财物看作1,1973年归纳超市的土地租借金额比率别离为:大荣1.12,华堂1.43,西友0.35,佳士克0.9。到了1979年,其比率别离进步至大荣2.48,华堂5.16,西友0.89,佳士克2.33。

拓店市郊化:因为城市中心地价快速上涨,人口逐渐向城市周边分散,大规划市郊居住小区等要素,商家将开店选址规划扩向了市郊。

到了1973年,日本零售企业中出售额排名前100名的企业中有37家是超市,这些改动标志着日本从“百货店年代”进入了“超市年代”。

这时,永旺、伊藤洋华堂、大荣、西友-沃尔玛、uny 这5 家大企业集团,瓜分了大部分商场比例。

近15年时刻,日本商超敏捷规划化背面,首要有以下几个原因:

榜首,这阶段,超市企业不受《百货店法》控制,没有法律上妨碍;

第二,20世纪70年代,超市与银行等金融机构联络加强,引发了企业兼并浪潮,假势扩张;

第三,超市与上游供货商结成了运营联盟。

跟着日本政府1973年公布《大店法》,超市归入统辖规划。由此,西友们从快速开展期进入调整期。1990年5月,《大店法》控制开端平缓,超市总算有望成为零售业“最大、最强、最中心的业态”,成熟期来了,一起来的是剧烈竞赛。

一方面,产品同质化严峻,超市企业陷入了价格竞赛,生存环境日益严峻。与此同时,购物中心、家居中心、专卖店等新式商业业态不断抢占超市生存空间。

总算,为走出窘境,西友挑选了协作沃尔玛。或许,其从未想过自己会被沃尔玛全购,成为前史符号。而沃尔玛相同不想看到的结果是,败走日本。

对此,有分析师指出,日本是一个特别兴旺商场,外来者没有大幅度的价格优势或许超强的文明优势,是站不住脚的。与大卖场比较,日本人更偏好便利店。

当然,更重要的事实是,不止西友,整个日本超市都式微了。中心原因不外乎以下三点:

规划失控,经济高速添加期,许多企业盲目扩张,一旦经济衰退,周转与资金链陷入窘境;

定位含糊,界于食物超市和传统百货的归纳体之间,摇摆不定;

消费习气改动,食物运营方面输给了食物超市、在价格方面输给了百元均一店(100日元店)、在服装运营方面输给服装专业店。

2 全家:日本便利店当道,职业cr4在80%以上

如果说,日本超市业转轨出现在1973年。那1974开端,日本便利店才实在当道。

该年,日本榜首家7-11开业,全家、罗森相继开店。但到了80年代末,头部品牌7-11才位列零售职业排名前十。

连锁网络树立初期,全家等便利店的门店运营形式暂未成熟。较高的配套设备建造本钱,使得其在较长时刻内会面对培养和亏本,异地扩张时更是如此。

得益于总部股东伊藤洋华堂、大荣超市和西友百货的支撑,7-11、罗森和全家才能从零困难起步,逐渐树立起前期的连锁网络,缓步构成规划。

日本7-11连锁门店到达100 家用时25 个月,日本罗森用了53 个月,日本全家则超100 个月。

正因为此,便利店到90年代末才实在喊出与百货、超市抗衡标语。

这一时期,便利店职业增速显着高于百货 、超市等零售职业全体水平,2013-2018年的五年期复合添加率为3.94%。

2009年,便利店职业的出售额赶上了百货业态,并逐渐向占有商场最大比例的超市业态挨近,全体商场占有率从1997年的3.54%稳步上升至2018年的8.26%。

自2005年起,便利店职业cr4一向安稳在80%以上,2016年之后更是逾越90%。

得益于较高的产品定价和较高的克己食物占比等要素,便利店的产品毛利率遍及高于一般超市业态。可是,便利店的特定特色决议了门店及连锁网络运营过程中的费用开支相对更高。

高毛利加上高费用,使得运营赢利率优势相对并不杰出。便利店需求依托高效的货品周转,方能将高毛利继续转换成运营赢利。这需求高效供应链支撑,特别是物流和信息系统。

根据这一意图并购,在日本便利店业是常有之事。2009 年,全家并购am/pm日本公司,使其逾越7-11和罗森,成为东京区域门店最多的便利店连锁品牌。

取得网络优势外,并购还可强化品牌运营特征,如日本罗森2008 年并购ninety-nine plus,使其主打鲜食产品、小包装一致定价的立异业态门店数量一举到达千家。

虽然,便利店仍是当下日本零售圈颜色最艳丽的风景线。但不行否认的,作为泛超市业态中的中高阶业态,便利店职业全体规划增速放缓,逐渐由生长期过渡至成熟期。

跟着人均gdp的不断添加,现在美国和日本便利店门店数量年添加水均匀已降至5%以下水平。

3 无印良品:自立门户,日本消费年代剧变产品

1980年,西友开发了自有品牌——muji。

muji来历于“無印良品”日文发音(mujirushi ryohin)的缩写,意思即为“无商标但优质”。1983年开出榜首家独立店肆,1990年独立建立良品方案株式会社。

材料来历:公司凯发app官方网站官网、揭露报导 制图:商业地产头条

从sku数可看出,muji刚推出时,共包括了9种日用品和31种食物。2002年后,其sku结构根本安稳,包括日用品、服饰、食物三大类在,每年会进行必定的调整。

到2016财年,共包括5328种日用品、2082种服饰、519种食物,算计7929种。

muji的产品以简略和空白为特征,成功打造精约、美丽、重视功用的特征,在很多杰出外观的产品中锋芒毕露。

1990到1999财年,muji出售收入从245亿日元增至1066亿日元。拟在2020财年完成1200家门店和5000亿日元营收(日本国内占比58% 世界42%)方针。

muji的成功背面,是日本消费年代的剧变。

石油危机迸发后,日本经济换挡至中速开展阶段。伴跟着新人类一代生长、劳作女人添加、独身占比进步,消费由量向质改变,由产品向服务搬运,由群众消费向特性消费改动,并呈现出特性化、多元化、高端化、品牌化趋势,个人的消费愿望激烈,夸耀式消费、表达异乎寻常的自我为这一阶段最首要的特征。

以上数据,无疑显示出年青一代对muji理念的巨大认同。面对着年代剧变,脱离了西友系统的无印良品,对商业形式进行了改造。

经过spa形式整合供应链,差异化规划杰出产品实质。自有品牌和零售职业的集中度呈高度相关。职业集中度到达必定水平(cr4 挨近或逾越25%),自有品牌将会进入快速开展期。

但自有品牌的生命力并不行神化,muji上市后的同店、客流表现和世界化扩张并不尽然超卓。但对日本社会而言,寻求物美价廉的年代发作较早,muji无疑是一个社会消费变迁所建议的自我革新的典型事例。

4 百年saison启示录:消费需求、功率,成王道

不难发现,saison集团近百年开展征程,尽显日本零售起崎岖伏,大分大合。细分业态来看,各不相同:

百货业被其他业态,尤其是购物中心,稀释得较多,规划大幅缩水,现在功用定位首要为中高级服装、高级食物及日用品的出售;

大卖场与超市根本保持安稳,规划变化不大,现在功用定位依然是以食物、日用品为主,也顺便一些层次不高的服装;

家电连锁商场规划也不断减缩,为了招引客流,也开端运营一些日用品,以查漏补缺为主;

便利店、药妆店、车站商业等开展态势相对较好,便利店的产品构成以食物半制品、制品、休闲食物、饮料为主,这与日本人较为繁忙的生活节奏相关性较强,而药妆店的产品结构则以日用品、化妆品为主,产品定位上首要表现生活品质;车站商业全体运营得就很杂,一应俱全,无所不有。

隐藏在背面的考虑是,怎么发掘和引领顾客实在需求,怎么尽可能地进步功率、把控本钱。

从商场集中度来说,比欧美,日本零售业,现在我国零售企业集中度不高,横向整合上仍有空间。

就流转系统而言,日本当下几大极具生命力业态,无一例外,都极大程度缩短供应链层级,这是线上线下产品价差不大关键要素。而我国当时途径层级依然较多,供应链功率较低,亟待改进。

盈利形式上,中日两国并无大不同,但在对运营细节、产业链价值的发掘上,潜力仍在。

当然,零售业态的品种是数不尽的,新业态会不断诞生,直至它们都找到自己的方位停止。这时,商业万花筒的旋转也就开端了。