7月30日这天,不少投资者提心吊胆等待着华夏幸福的公告。

据了解,2021年3月初,华夏幸福首度承认债务“暴雷”,并宣布相关化解方案将于5月公布,而后推迟至6月,又再次推迟到7月。

如今,时间来到了“7月之约”的最后一个交易日,但华夏幸福再度失约。

化解方案未至,投资者们等来的是债务增加与股权被动减持的消息。华夏幸福公告提到,该公司新增未能如期偿还债务85.18亿元,目前累计债务逾815亿元;同日,华夏控股拟被动减持公司不超过2%的股份。

华夏幸福的消息持续发酵,进一步讨论的是债务化解方案优劣。

根据redd消息,有知情人士透露,华夏幸福已经向包括平安和河北省政府在内的主要利益相关方提交了债务重组计划。不过,由于部分条款遭到平安以及河北省政府反对,债务重组计划或将继续调整。

上述债务化解方案包括两个关键点,其一,百亿债务展期;其二,国开行供一笔300亿元人民币银团贷款,驰援华夏幸福。

虽然并未官宣,但坊间流传的相关方案带来了股市的波动。受此影响,华夏幸福股价低开高走,尾盘拉升。

截至收盘,该公司股价为4.33元,上涨1.17%。

展期方案

根据网传的债务化解方案,华夏幸福计划先付债券持有人10%或20%本金作为首付款,把剩下的5至8年展期,而选择展期更短的无抵押债券可能面临本金折扣。

此外,华夏幸福还计划将银行贷款展期延长三到五年,同时延长两年的信托贷款。

分析人士向观点地产新媒体表示,债务展期能够为华夏幸福争取资金筹措的时间,能够有效的缓解此类企业的资金压力。

但从另一个层面来看,尽管是展期,华夏幸福仍旧需要支付巨额本金,与此同时,债务展期带来的利息增加、相关违约费用增加,同样令企业如履薄冰。

根据最新数据显示,华夏幸福累计未能如期偿还债务本息合计815.66亿元,随着越来越多的债务到期,这一数值将会逐步提高。

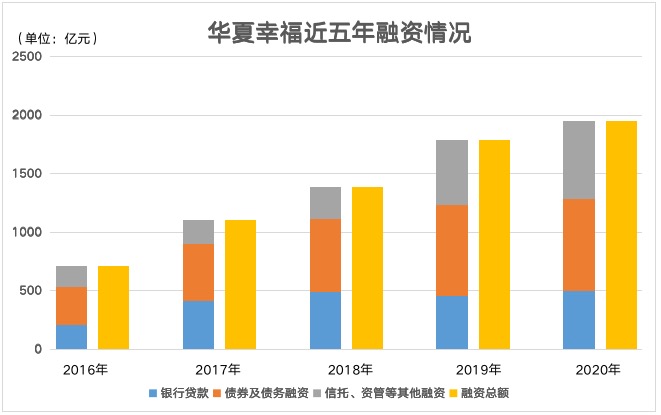

数据来源:企业财报、观点指数整理

根据该公司财报,截至2020年末,融资总额达到1952.5亿元,其中银行贷款余额为496.86亿元,债券及债务融资工具期末余额为791.87亿元,信托、资管等其他融资余额为663.77亿元。

翻看过去五年的财务数据可以发现,债券融资是华夏幸福的主流融资方式。而2018年首次出现流动性危机以来,该公司信托融资的比例亦逐步超过银行贷款。

一般来说,银行贷款利率水平低于债券融资发行利率,而债券融资成本较信托融资低廉。且不论近几年地产行业融资成本整体升高,单从华夏幸福的融资结构来看,成本并不太低。

信托展期2年,银行贷款展期3-5年,债券展期5-8年……随着数字的翻滚,华夏幸福未来填平这些窟窿?

重组猜想

在网传的债务化解方案当中,国开行伸以援手同样引发讨论。

消息称,国家开发银行牵头提供一笔300亿元人民币的银团贷款,为河北省政府通过河北新空港发展投资有限公司收购华夏幸福在河北的工业园区提供资金。其中,国开行出资120亿元人民币,该银团贷款将以北京大兴国际机场附近的一块土地作为抵押。

事实上,华夏幸福陷入流动性危机后,该公司就曾积极与廊坊市政府组建专门小组,寻求债务展期。同时,华夏幸福还与河北当地国企洽谈引战事宜。

今年2月19日,廊坊官方发布消息称,廊坊市人民政府与河北省产业投资基金管理公司共同出资的河北新空港发展投资有限公司已正式成立。

资料显示,该公司注册资本280亿元,致力于区域产业新城发展,主要经营业务为对城市和园区的基础设施建设与管理进行投资、开发等。

因主营业务与华夏幸福高度相似,且华夏幸福间接持有河北新空港约1.11%股权,因此这一平台被认作是华夏幸福重组的主体。

彼时,市场上对于两个平台的主流观点不外乎这几种:

其一,河北新空港通过入股或者换股的方式,成为华夏幸福第一大股东,让华夏幸福成为国资控股,进而进行相关债务的担保展期。

其二,通过注资的方式,河北新空港能够获得华夏幸福部分股权,而华夏幸福由此获得资金偿债。

无论是换股还是注资,改变的是华夏幸福股权结构。

但此次网传方案并非如此。

按照上述方案,华夏幸福位于河北的全部园区资产将会剥离至河北新空港,获得现金偿还债务。

对河北新空港来说,其将大兴机场空港为核心的园区资产注入廊坊发展,从而实现国有资产保值增值,同时达成通过资本市场筹措建设资金的目的。