文|杨亚飞

编辑|董洁

在双十一节点讨论卖菜似乎并不讨巧,但三季度财报确实捅破了这门生意的最后一层窗户纸。

生鲜超市“小龙头”家家悦昨日发布三季度财报,其中三季度单季营收44.02亿元,同比微增5.00%,净利润仅剩838.85万元,同比下滑91.72%。

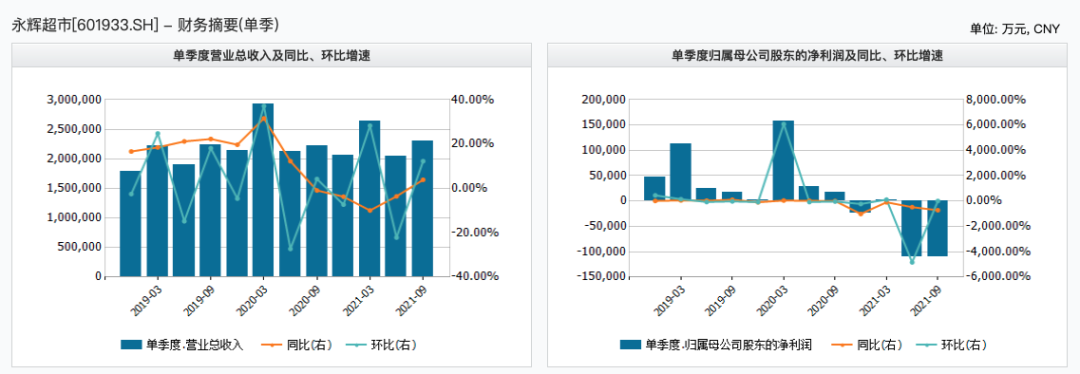

但这谈不上“惨”,甚至已经是“绩优生”。生鲜超市老大哥 永辉超市 昨日披露的财报显示,三季度单季营收为230.1亿元,同比3.86%,但扣非归母净亏损达9.03亿元,同比去年下滑822.52%。

永辉超市三季度及前三季度整体表现,图据公司公告

在线上零售渠道发达的今天,生鲜品类几乎是零售商们仅剩的“防线”,但从赛道里两家最具代表性的零售商的三季度经营表现来看,还没有看出这道墙筑有多牢固。营收层面的增长趋势,勉强维护住了行业里的“面子”。但在赚钱这件事上,显然还未找到出路。

01.艰难的三季度,是社区团购的余波

永辉超市q3的扣非净亏损情况,几乎与上半年的亏损额相当,今年上半年,永辉扣非归母净亏损9.25亿元。

对于前三季度的亏损,永辉超市将之归于三个方面:1)疫情及 社区团购 等外部环境以及公司上半年主动调结构降库存的综合影响,前三季度收入及毛利率均有所下滑;2)公司期末持有的金融资产公允下跌使得前三季度归母净利润减少5.66亿元,其中三季度减少2.8亿元;3)新租赁准则执行,使得公司前三季度归母净利润减少3亿元,其中三季度减少0.94亿元。

家家悦对于前三季度净利润下滑的解释类似,主要包括:1)门店扩张培育期毛利率相对较低,运营成本较高;2)疫情及市场消费影响,可比店同店销售下降;3)新租赁准则对利润的影响。

抛开短期因素的影响,对比两家零售商的问题仍能发现一些共性,这集中体现在互有交叉的两个方面,一是“毛利率下降”,二是社区团购等外部市场因素的影响。

一年前的三季度,社区团购赛道开始成为新的风口,引起互联网巨头纷纷围猎。过去这一年,社区团购对生鲜零售商的影响无需赘述,已经直观地体现在逐季度的业绩里。

颇为讽刺是,此前的2020年上半年,受益于居家人群的大幅上升,生鲜零售商迎来了难得 一见 的高增长行情,并与之后的回落形成巨大反差。这种剧烈变化的市场行情,对于生鲜零售商而言,不愿意看到但又无法回避。

永辉超市2019年-2021年至今单季度经营表现,图据wind

一个好消息是,随着市场监管总局对社区团购“低价倾销”现象的一系列整治行动,来自社区团购等外部环境的影响正变得可控。从营收来看,永辉超市在2021年三季度营收实现了同比正向增长,三季度经营利润环比减亏。家家悦则比永辉超市早一个季度走了出来,在今年二季度营收同比增速已经实现正向增长。

不过毛利率方面,两家公司还是出现了分化,永辉超市三季度毛利率分别为18.60%,同比去年下滑了2.71%,同期家家悦毛利率则上升了1.05%,至23.16%。

这种变化并非直接的好坏对比,跟具体的品类差别,以及开店节奏和方向有直接关系。 比如从营运能力的角度来说,老大哥永辉显然还是优秀不少。根据wind计算,永辉存货周转率为6.10,高于家家悦的4.99。

在营收增长的压力面前,短期毛利率的改善并非易事。更应该注意的是一个变化是,在过去一年内外部影响之下,两家生鲜零售商对于生鲜零售的开店思路出现了分化。

相比于去年同期,家家悦开店速度出现下滑,三季度新开22家,去年同期为33家,但仍超过2019年同期的13家开店数。新增门店类型无变化,整体继续聚焦大卖场、综合超市两种业态。

永辉超市情况类似,三季度新开20家门店,相比2020年、2019年同期的27家、34家门店,开店速度继续下降。不过相比于过去,今年永辉三季度完成了35家仓储超市门店的改造。这个5月1日刚落地首店的新心态,正成为永辉新的业务方向。

而在不久前,根据公开报道, 家乐福中国 与盒马还因会员制仓储店模式,跟山姆会员店产生了“二选一”争议。

从永辉此前中报给出的仓储店改造决心和同店改造效果来看,这可能会成为接下来永辉营收增长的重要一环。 毕竟,在前三季度大幅净亏损前提下,全年的亏损几乎已成定局,但在营收方面,似乎还大有提升空间。

02.生鲜零售商需要“新故事”

过去一年的亏损,并非是对生鲜零售模式的全然否定。疫情之后市场环境的激烈变化,让零售商们开始重新审视,自身业务模式的脆弱一面和运营管理中暴露出的问题。

但这是之前完全陌生的议题吗?显然不是。早在2016年以来,便已经有以阿里、 腾讯 为代表,互联网巨头深度参与到传统零售的数字化转型当中。

作为成果的一部分,自助收银、线上卖菜业务几乎已经成为行业“标配”,诸如永辉2021年前三季度线上销售额近100亿元,占比达到13.9%;此外,到店配送时效、履约成本也达到一个相对极限的水平。

从2020年上半年疫情严重时期生鲜零售商的表现来看,营收增幅也基本与新零售的投入力度和数字化水平成正比。但过去数年仍未解决的一个难题在于,基于超市门店的到店履约,有其明显的局限性,而一旦真的进入到社区,又似乎“水土不服”。

如果说早前的新零售还是“可选项”的话,疫情之后如何适应剧烈变化的前端渠道,已经是生鲜零售商的必修课。这不仅需要前端的快速响应,也意味着更灵活的组织体系和供应链效率“硬实力"基础。

变化已经在行业中发生,一改此前“七大区制”的管理方式,永辉将组织架构调整为23个省区,称“采用扁平化管理模式”。在这之前,永辉还一改行业普遍的经验式订货方式,用数据作为订货支撑。这让他们的店仓周转天数有直观改善,包括福州在内标杆店,店仓周转时间下降三成,货物存货时间也降低至16天左右。

供应链效率的改善,并不只是为会员制仓储模式铺路这么简单,尽管后者已经成为包括永辉、盒马、家乐福中国等一批生鲜零售商在内新的试验方向,但对于货品的理解能力,其实也是关于前端消费者和渠道理解力的参考系。在这一层面上,眼下的业务改造,与之前的新零售并无本质区别,只是决心需要更足一些了,相比于两年前,市场并没有那么的耐心。