作者 | suzanneleow(职业分析师)

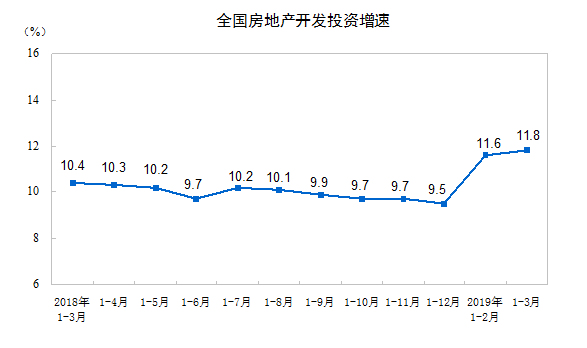

2019年一季度,全国房地产开发出资23803亿元,同比增加11.8%,但到位资金增速显着低于开发出资增速。原因安在?

本年第一季度央行钱银方针委员会的例会着重,”稳健的钱银方针要松紧适度,把好钱银供给总闸口“。

这一方针信号关于本年的房地产商场意味着什么?

以下是本文的中心观念:

1、政府仍在慎重操控流向房地产资金,商业物业显着降温

2、方针风向:从宽钱银到宽信誉,房企要多看信誉债

3、最大偿债压力将出现在本年第三季度,房企有必要储备好满足的资金

4、证监会近来发布abs监管问答,商业地产从业者们需亲近重视

1

政府仍在慎重操控流向房地产资金

商业物业显着降温

融资关于房地产职业的重要性显而易见。职业特性来看,从前期拿地、中期开发到后期出售运营,全程离不开融资(专题阅览)。

商业地产头条将经过2019年第一季度房地产职业融资,结合最新方针,测验从量化视点解读未来趋势。

先来看看全职业的开发和出售状况:(以下数据悉数来自国家核算局)

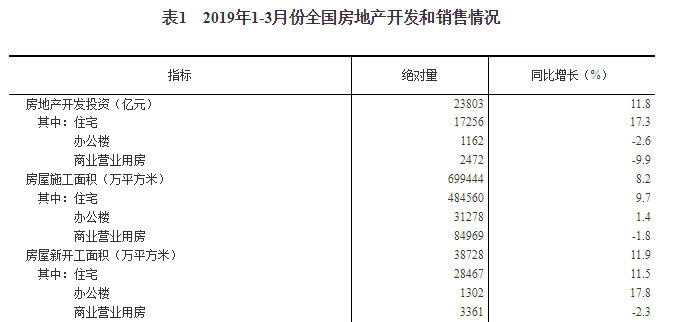

2019年1-3月份,全国房地产开发出资23803亿元,同比增加11.8%,增速比1-2月份进步0.2个百分点。其间,住所出资17256亿元,增加17.3%,增速回落0.7个百分点。住所出资占房地产开发出资的比重为72.5%。

看起来还不错,对不对?但到位资金呢?

补白:到位资金是指房地产开发企业陈述期内实践可用于房地产开发的各种钱银资金及来历途径。详细细分为国内借款、利用外资、自筹资金、定金及预收款、个人按揭借款和其他资金。这是累计数据。

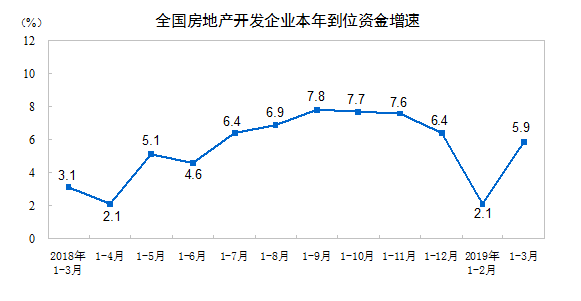

2019年1-3月份,房地产开发企业到位资金38948亿元,同比增加5.9%,显着低于11.8%的开发出资增速。原因是央行和银保监会仍在慎重地操控流向房地产范畴的资金。

若将眼光移至商业物业:

补白:依据国家核算局的目标解说,商业运营用房指商业、粮食、供销、饮食效劳业等部分对外运营的用房,如度假村、饭馆、商铺、门市部、粮店、书店、供销店、饮食店、菜店、加油站、日杂等房子。

显着看到,2019年一季度,商业物业的开发出资金额、施工面积、新开工面积均同比下降。

由此可知,全国房地产开发出资增速进步,但到位资金增速比较较低,其间商业用房降温显着。这既反映了方针调控——央行和银保监会仍在慎重地操控流向房地产范畴的资金,又反映了商场心情。

2

方针方向从宽钱银到宽信誉

房企多看看信誉债

融资的风向是什么?

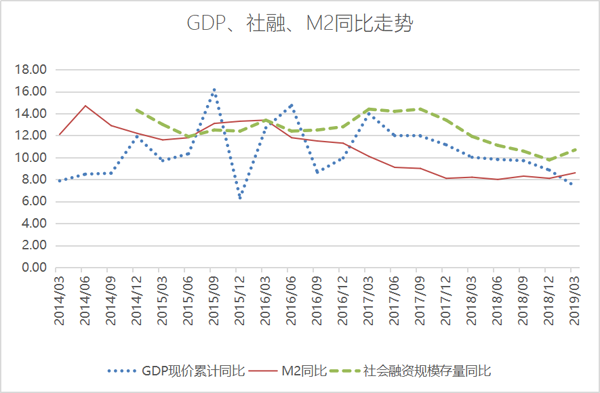

本年以来,央行经过逆回购回收流动性6115亿元,而2019年一季度m2同比增加8.6%,社融和信贷余额同比别离增加10.7%和13.7%。

这便是央行钱银方针委员会2019年第一季度例会所着重的:

“稳健的钱银方针要松紧适度,把好钱银供给总闸口,不搞‘洪流漫灌’,一起坚持流动性合理富余,广义钱银m2和社会融资规划增速要与国内生产总值名义增速相匹配。”

这个进程,实践便是央行“宽钱银到宽信誉”。

-

“宽钱银”,指央行经过降准、商场揭露操作等方法向商场注入资金,让商场钱银供给宽松,金融机构有了更多的钱,商场利率天然也就降下来了。

-

“宽信誉”,则是信誉较低的企业以较低的利差就可以筹到资金。这个可以参阅不同评级债券利率与国债利率(无危险利率)的差值来判别,当企业发债利率远超国债利率,阐明企业很难筹到钱,不得不支付更高的价值。

假如说“钱银”更多表现了央行的志愿,“信誉”则表现了商场对各类信息消化后的反应,借款志愿高,则信誉宽松、资金价格下降,实体易取得资金;反之则信誉收紧、资金价格抬升,实体不易取得资金。

商业地产头条结合房地产职业融资方法做进一步详细解读:

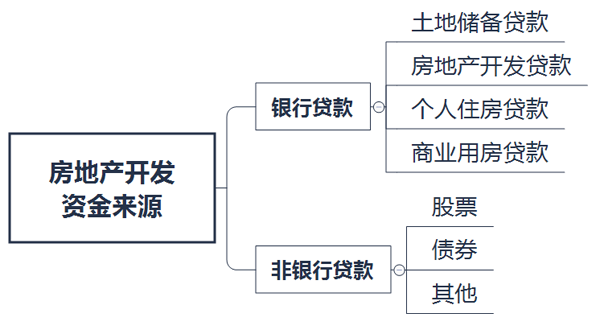

以资金来历来分类:

制图:商业地产头条

值得注意的是,现在土地储备借款已根本被方针冻住。在前期(拿地)阶段融资将越来越困难。

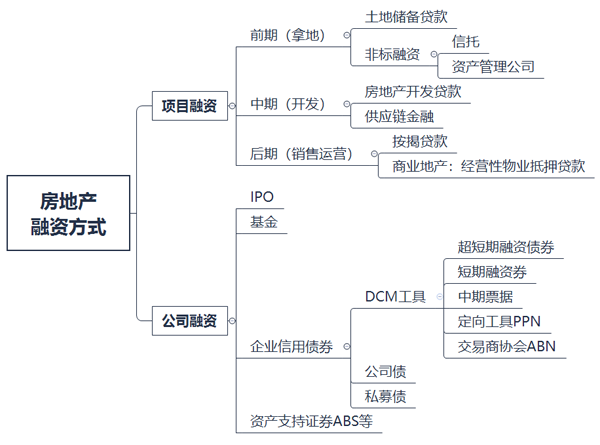

假如详细到事务层次,以融资主体是项目仍是公司来分类:

制图:商业地产头条

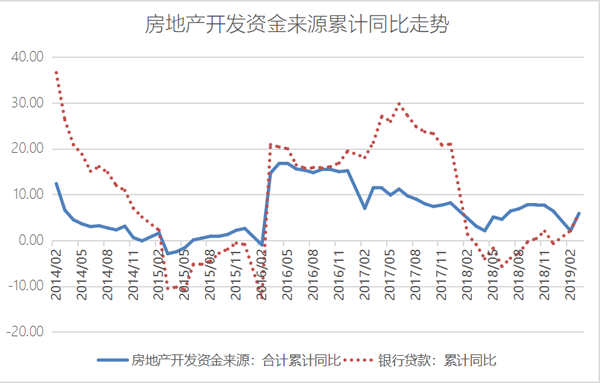

wind数据显现,投向房地产范畴的银行借款从上一年4月到本年1-2月均为负增加,到本年3月才转为正增加2.5%。

数据来历:wind;制图:商业地产头条

所以洪流漫灌不会来了,但流动性合理富余仍是可以预期的。银行借款尽管仍是干流方法,但以公司债券等其它融资方法会逐步成为支撑房地产开发的新要害。

由此,近期政治局会议 央行例会,都表明晰“宽钱银到宽信誉”,不搞洪流漫灌,银行借款要抓住,房企更要抓住树立多元化的融资途径,如发行公司债券等。

3

债券商场大幅回暖?

错!借新还旧,绰绰有余

wind、我国指数研讨院、我国信任业协会数据核算显现:

-

2018 年房地产企业公司债共发行 190 只,发行规划算计 2435 亿元,同比增加 177%,发行量翻番;

-

2018 年内地房企发行海外债137只,融资总额高达519.5亿美元,较2017年上升60%,海外债规划大涨,均匀利率为7.62%,较上一年上升1.34个百分点,本钱继续走高。

2019年,状况怎么样?

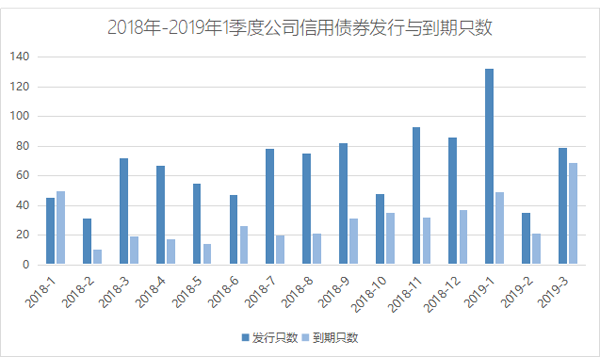

本年一季度,公司信誉债券发行只数为246,同比上年增加66.21%;发行金额1843.58亿元,按年升35.75%。这被许多媒体解读为大幅回暖,这种说法精确吗?

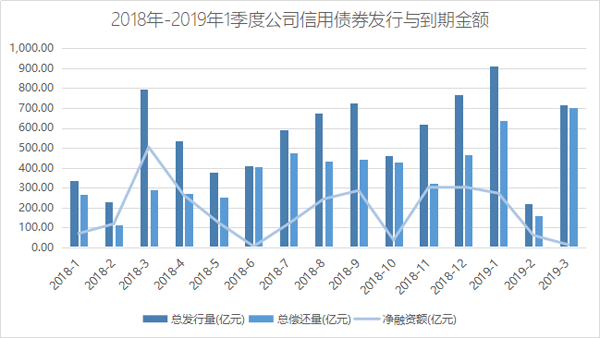

债券有新发行,就有到期归还。假如以净融资额核算(当期发行减去当期到期的轧差),2018年一季度净融资额是690.62亿元,而2019年一季度净融资额只要344.1亿元,大幅度下降50.17%。

数据来历:wind;制图:商业地产头条

尤其是2019年3月份,信誉债券净融资额只要12.48亿元,同比2018年3月份的503.27亿元,大幅度下降。

若考虑回售条款,局势愈加严峻。

wind数据显现,2019-2022年别离有4026.04亿元、7479.55亿元、2518.99亿元和2846.26亿元到期。但房地产债中有不少含有回售条款,出资者可以在回售日挑选将债券依照必定的价格回售给发行人。

依据中信建投研讨,2019-2022年别离有4804.81亿元 、2559.80亿元 、2032.93亿元 、68.20亿元和82.00亿元房地产债或许被出资者挑选回售。

因而,考虑回售后,2019年房地产债归还压力为4年内最大。其间,第三季度房地产债到期压力到达最大值,到达1133.24亿元,而一季度有840.38亿元的债券可回售,因而加上回售规划后1季度为2019年房地产债归还压力顶峰,到达2263.09亿元。

因而,2019开年以来,房地产企业密布发债潮的背面,并不是所谓的大幅度回暖,恰恰相反,是为了敷衍偿债顶峰期,借新还旧,绰绰有余。

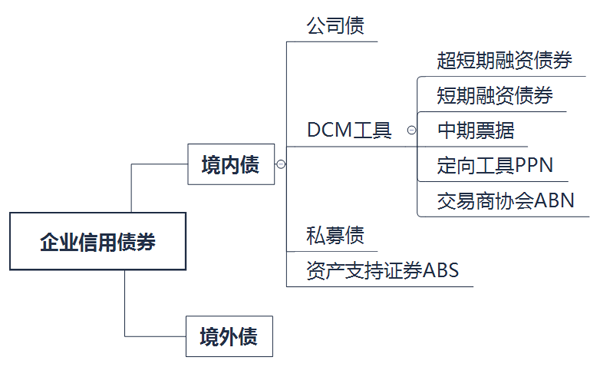

再看信誉债券的详细状况:

制图:商业地产头条

境内债:

-

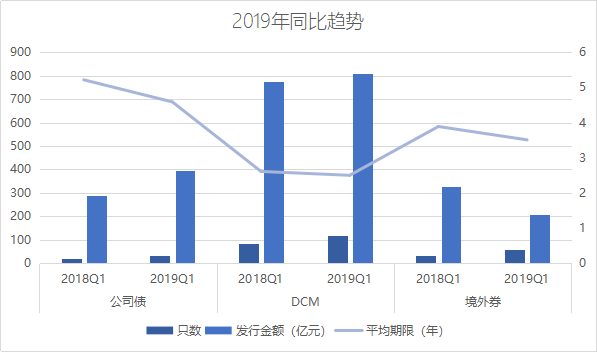

公司债

2018年第一季度,一般公司债18只,总发行金额289.8亿元,均匀期限5.22年;2019年第一季度,一般公司债32只,总发行金额397.3亿元,均匀期限3.71年。

数量同比增加77%,总发行金融增加37%,均匀期限下降12%。

-

dcm东西(dcm:debt capital market,债券资本商场)

从买卖商协会的dcm东西(中票、短融、ppn、abn)来看,2018年第一季度,dcm84只,总发行金额776.3亿元,均匀期限2.61年;2019年第一季度,dcm119只,总发行金额810.08亿元,均匀期限2.50年。

数量同比增加41%,总发行金额增加4.3%,均匀期限下降4.2%。

由此可见,2019年一季度的密布发债潮,公司债增量显着,dcm平稳。尽管公司债的显着增量有助于缓解归还压力,不至于触发系统性危险,但这种缓解能不能继续要视乎监管情绪。

2015年1月证监会发布《公司债发行与买卖办理办法》,新公司债的全面开闸大大改变了房企的融资结构,2015年、2016年别离同比暴增288%和75%。

但2016年10月,上海买卖所和深圳买卖所发布《关于试行房地产、产能过剩职业公司债券分类监管的函》,全面收紧了房企公司债的发行,导致房企公司债发行规划从第三季度的2635亿元骤降到第四季度的524亿元。

房地产融资额度从2016年10月份开端跌落,2018年2月份开端上升。海通证券据此以为,关于凯发k8官方旗舰厅债,监管情绪与方针出台是要害变量。

而dcm东西的数量显着增加,但总发行金额只稍微上升。dcm东西是在企业买卖商协会发债,门槛往往要高于在买卖所发行的公司债,在买卖所发行公司债受限的企业也较难转到银行间商场来融资,海通证券以为尽管本年房地产dcm东西仍会供给千亿净融资额,但难供给更多的增量。

境外债券:

-

2018年第一季度,境外债券31只,总发行金额326.2亿元,均匀期限3.89年,均匀票面利率6.3%。

-

2019年第一季度,境外债券57只,总发行金额207.7亿元,均匀期限3.51年,均匀票面利率8.7%。

-

数量同比增加83.87%,总发行金额下降36.32%,均匀期限下降9.7%,均匀票面利率增加38%。

-

而2018年全年,境外债券116只,总发行金额796.57亿元,均匀期限3.22年,均匀票面利率9%。

房地产企业活跃寻求发行境外债,是为了国内融资途径受限时作为重要弥补。可是境外出资者对中资地产债不了解,又遭到外汇汇率变化的影响,均匀票面利率上升,现状不如料想中夸姣。

(注:wind数据核算的境外债券仅包含国内企业在境外融资。票面利率:债券一级发行投标有两种定价方式,一种是发行价格投标,一种是票面利率投标。当选用票面利率投标的时分,债券的发行价格是不变的,净价=全价=面值,在这种状况下,变化的是票面利率。债券起息当日的到期收益率ytm=票面利率。在我国,债券的初次发行均选用利率投标方法。)

数据来历:wind;制图:商业地产头条

还要考虑债券期限的问题。假如是以住所为主的项目,从拿地到建设到预售,现金周期大约为3年,而商业物业为主的项目,现金周期则大约延伸至5年。

现在无论是境内债仍是境内债,均匀期限均下降,而房地产职业短贷长用非常遍及,期限下降将加大企业的短期偿债压力。

因而,在归还压力最大的2019年三季度到来之前,房企有必要储备好满足的资金。

4

商业地产企业要亲近重视abs等融资东西

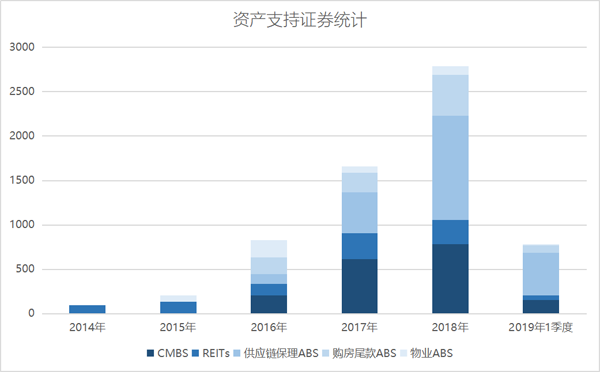

4月19日,证监会公司债券监管部发布《财物证券化监管问答(三)》,对根底设施收费等未来运营收入类财物证券化项目的现金流来历、特定原始权益人的继续运营才干、专项方案期限、现金流归集和收益分配等事项作出清晰解说和界定。

以商业物业为主的企业,能不能争夺做财物证券化,进步项目的流动性,改进短贷长用,改进现金流状况,将是中心竞争力的一部分。

不同于住所地产,商业地产更重要的是后期的运营办理。因为商业地产收益是继续性的租金收入。有必要由专业的办理团队一致办理,才干确保全体归纳功率的不断提高。

但现在的状况下,许多商业地产开发商迫于资金回笼压力,以散售为首要退出方法。而出资者也以直接购买商业物业财物为主,但所需资金量较大,办理运营也不一致。

数据来历:cnabs;制图:商业地产头条

如cmbs,作为债类财物证券化产品,不要求产权拆分或搬运,保留了融资人(财物持有方)对财物所有权的完整性。因而,融资人可以充沛享有未来财物培养成熟后带来的增值收益。

很多中小出资者也可直接持有商业地产比例,然后共享商业地产带来的租金报答和增值收益,而且流动性、变现才干比直接的物业转让更好。

假如能发行揭露上市的reits产品(现在国内还悉数为私募方式),因为其根底财物的出资报答、运管办理相对通明,群众出资者简单从中挑选优质的物业和优异的财物办理公司,一起鼓励商业地产办理者采纳更为有用的财物运营战略并供给优质的财物办理效劳来提高商业地产价值。

由此看,跟着证监会近来清晰未来运营收入类abs产品的监管要求,本年商业地产从业者要争夺拓展这方面融资途径。